- 2015-01-04 09:59

- 作者:佚名

- 来源:E药经理人

近年来,随着医疗改革的深入和医院市场化进程的逐渐推进,医疗服务市场(特别是医院)已吸引了各路资本的青睐,特别是以妇产、口腔、康复等专科为代表的民营连锁医院,以体检、健康管理为代表的高端专科医院/诊所,以及部分城市公立医院产权制度改革,在政策支持和资本推动的双重影响下,PE/VC一级市场和医药二级市场对于医院投资仍是前赴后继,热度不减。然而,蜂拥而入的资本未来能否在医院这一本身兼具社会福利及商业运营等多重特征的医疗服务市场实现完美退出及如何退出?本文将从目前资本市场在进入医院投资及退出方面的现状及未来设想做一浅要分析与探讨。

一.医疗服务市场及发展趋势

中国医疗服务(主要是医院)市场容量巨大,具有非常确定的长期发展空间。在过去,公立医院一直占据了市场的主导地位,而近年来民营医院的增速非常迅猛。目前,从医院的整体机构数而言,民营医院已能占到半壁江山,而其提供的服务量仅在十分之一左右(2011年)。根据《“健康中国2020”战略研究报告》,到2020年我国卫生总费用占GDP的比重达到6.5%~7%(2011年为5.1%),到2015年民营医院服务量占比要实现翻番,达到20%,意味着民营医院的增长将在未来至少5到6年内还将保持超过30%的年均增长。

2009年以来,新医改除了在政府直接投入方面的增加,也在支持多元化办医方面给出了诸多扶持政策及部分细则,包括对外资限制的逐步放开(针对港澳台的资本,可以100%持股,在上海自贸区等地可以试点境外资本独资办医),包括相关办医的土地政策、税收政策、贷款资金政策、公立医院试点改革、保险政策等等,同时还包括在公众资本市场等方面的支持。

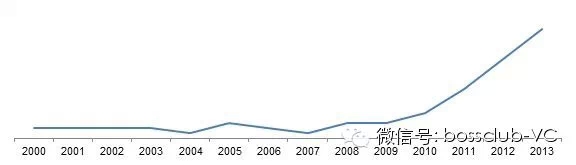

笔者整理了自2000年以来披露的医院投资案例,并将其做成数量趋势(图1)。主要进入这些医院投资的市场参与者包括了PE/VC、上市公司(以医药上市公司为主)、产业资本、外资医疗集团和本土医疗集团等。典型的资本包括诸如KKR、TPG、中信产业基金、鼎晖、华润集团、复星集团、北大医疗集团、Parkway,还包括了不少房地产公司、保险集团等,资本介入的方式可谓五花八门,但目的无非是为利而来,无论是长期持有、通过上市公司市值提升、还是短期套现。

图1:国内医院投资(数量)趋势

注[1]:主要根据公开信息整理,如上市公司年报、公司官方网站、新闻媒体等;本土仅反映上市公司(或其控股集团)相关的医院投资数量趋势图,许多未披露的医院投资不含在内。

可以明显地看到,在图1中自2009年以来医院投资得到了快速的增长,而在2008年之前则较为平缓。其中主要的原因一方面是政策支持和政府投入的增加;另一方面是市场对医院投资的认可。加之医药二级市场对医院投资的热衷,特别是自2011年以来,医药上市企业纷纷通过自建、改制、并购重组等多种方式积极进入这一领域,同时也包括部分非医药上市公司由于产业转型的需要也开始布局医疗服务市场(比如房产开发公司运盛实业于2014年1月通过增发收购上海国际医学中心股权,有望从工业地产向医学及养老地产的华丽转身)。

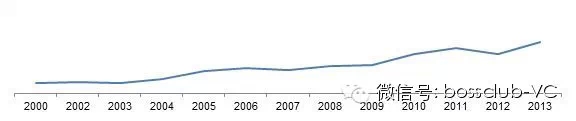

另外,笔者还整理了自2000年以来披露的全球医院投资案例(主要为上市公司),并将其做成数量趋势(图2)。可以看到,与国内医院投资数量不同,全球上市公司医院的并购投资数量自2000年以来一直比较平稳增长,这也从另个角度辅证了国内医院投资市场的火热。

图2:全球上市公司医院并购投资(数量)趋势

注:主要根据公开信息整理。

虽然医院投资具有非常好的抗周期性和长期稳定收益的特性,成功的案例也非常多(比如金陵药业于2003年对宿迁市人民医院的收购可以说是最早介入公立医院改制的成功典型;又比如国内连锁医疗第一股的爱尔眼科在2009年上市之后即展开快速复制)。然而对于任何一个新的投资者而言,在实际的医院投资过程中,必须要衡量机遇与风险,必须要选对合适的投资领域和目标,以合适的方式投资和管理来提升医院价值这一必要条件。如冒然进入并不熟悉的医疗投资或者由于后期管理和运营上的不专业等问题,将可能导致失败,乃至亏损(比如华源系对新乡市医院投资的失败;又比如在口腔医疗投资领域,许多时下火热的口腔诊所都面临着患源不够的现实问题,其中不乏利润亏损的诊所)。

整体而言,医疗投资市场经过了前些年的政策铺垫和市场检验,已积累了较多成功经验,那些拥有差异化经营的部分私立医院已经站住了高端和细分的市场。未来医院发展的几个主要趋势在短期内仍以民营专科连锁(具有较好可复制性)和高端医疗(包括体检、健康管理)为主要方向;中期则民营综合医院将逐渐抬头(目前已有不少资本已经进入)或在某些领域逐渐培育或替代大型公立医院的市场;长期而言,随着综合医院的不断市场化改革,以及行业并购整合的深入,大型医院集团开始出现(目前的医院集团相对国外大型医院集团仍然差距太大)。

二.资本进入与转型

国际经验表明,当一个国家/地区在人均GDP超过3000美元时,其城镇化和工业化水平将快速提高,医疗服务和文化消费等产业消费也将进一步提高,并将长期成为重点。根据统计局的数字,2008年中国人均GDP超过了3000美元,2013年的城镇居民人均可支配收入已接近2.7万元(2011年的中国人均医疗之处仅约2000元)。在医疗消费快速增加的环境之下,资本也早已通过多种方式进入到了这一产业升级和结构调整带来的发展机遇之中。早期的热点投资主要妇产科、口腔、眼科和体检等领域;近些年则逐步增加到骨科、脑(神经外)科、康复、肛肠、糖尿病、肾科等其他各细分领域。

资本进入这些领域的主要目前是设立连锁医院以期未来能够独立上市或者被上市公司收购。除了这些专科医院,医药上市公司则似乎更热衷于体量更大的城市综合医院,其目的往往是希望延伸产业链,寻求协同效应,发挥自身在专科、地区、或者供应链等方面的优势。产业资本和医疗集团则从更为长期的角度以更高的全局观和长期投资配置的角度布局这一领域,包括国外资本集团的觊觎和跃跃欲试。同时,还有许多商业银行、保险公司、房地产集团、医疗器械公司等等也都纷纷介入医院投资这一市场。

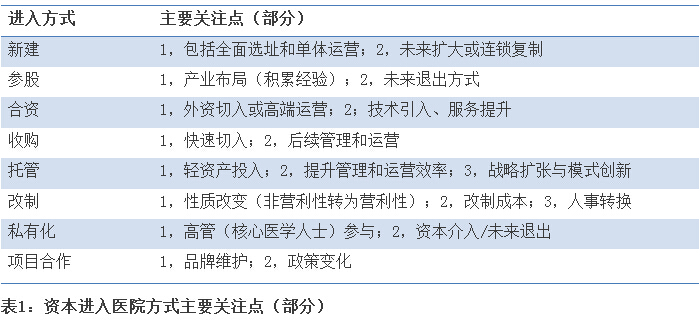

多种资本的进入包括了新建、参股、合资、收购、托管(或科室承包)、改制、私有化(包括未来对已上市实体的私有化)、项目合作(品牌输出、特许经营)等,其进入者主要的关注点如表所示(表1)。比如类似凤凰医院集团对部分公立医院的托管及其独特的供应链模式未来则可能具有一定程度的不确定性(潜在政策风险),其扩张模式在未来也可能会随之有所变化;又比如联想集团控股拜博口腔医疗在未来也必然面临整体上市或独立上市等资本退出的现实问题。

无论PE/VC、还是上市公司或其他社会资本,一旦进入医院投资,则必然要求其具备相应的管理能力和协调能力。通过对医院的投后运营,惯行“发现价值、提升价值、实现价值”乃至资本退出这一价值链条。典型的如凤凰医疗集团,介于凤凰医疗集团本身在医院投资市场十多年的摸爬滚打,天图资本等PE/VC在投资之后也通过更多的管理和协调最终将其顺利送往香港资本市场。

除此之外,在医院投资市场不得不提起的另一个词便是“转型”;这也是近一两年来的一股新的特殊力量和市场热点。传统企业通过并购、借壳等多种方式纷纷进入到了医院投资市场,一方面是这一动作确实可以增加许多上市公司的亮点(包括市值的提高等),另一方面是部分上市公司或有潜在的协同效应,抑或就是其不得不面对的转型之痛。

近两年,通过并购重组或其他资本转型方式进入医院投资的传统上市公司简列部分如下表2。

三.资本退出的探讨

可以说,目前阶段资本对医院的投资仍还处在积极进入期,许多资本尚未实现真正退出。从整个资本潜在的退出途径分析,可以简单分为轻资产模式、重资产模式;也可以分为独立上市模式、并购退出(包括出售给产业集团或参与上市公司并购重组)模式、现金分红模式(长期)等。类似通过供应链购销差价、收取医院管理费或特许经营许可(包括科室承包)等即是投入相对较少的轻资产模式;类似自建、控股、改制等方式,以未来上市或从盈利性医院获取利润分红即是投入相对较多的重资产模式。

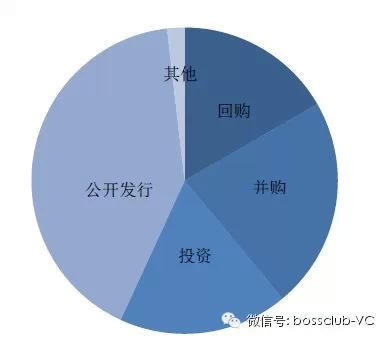

由于国内相对而言,医院相关的投资并购数量和历史周期还较短,目前整体还较少,因而笔者整理了自2000年以来披露的全球医院/诊所上市公司的并购投资案例,并按照实施主体划分哦如下(图3)。可以看到,在成熟市场PE已经成为了医院投资中最大的投资主体和退出通道(比如KKR将HCA的先私有化,后上市)。HCA为美国最大的连锁医院集团,CYH是第二大医疗运营商,两者都曾有过“上市——被私有化——再上市”的历史,在其成为上市公司之后,则又成为众多其他医院主体的主要退出通道之一。目前HCA和CYH的市值分别约为300亿美元、60亿美元。

图3:全球上市公司医院并购(主体)模式

注:主要根据公开信息整理

如果进一步分析,还可以发现医院投资中最大的退出渠道仍然为上市,其次分别为投资、并购、回购和其他(图4)。其中的投资指上市公司参与的医院投资,回购指上市公司回购其已发行的股份。

图4:全球上市公司医院并购(方式)模式

注:主要根据公开信息整理

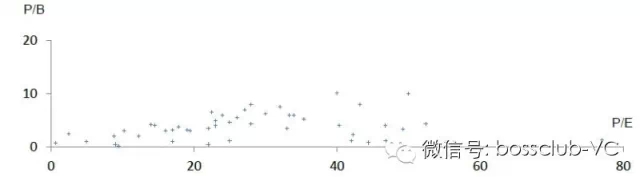

考虑到目前国内医院投资的持续看好,以及未来IPO和并购市场的发展,未来国内医院投资的资本退出最主要的路径仍将主要是:上市退出和并购退出(包括大型并购基金和上市公司),而通过资本的现金分红模式逐步实现收益则相对会较少,当然随着众多医药上市公司和其他新的行业进入者的竞争,未来也将有可能逐步诞生更为庞大的区域或全国医疗集团。最后,从投资估值角度来看,国内医疗服务二级市场的估值居高不下,而以全球医院并购退出为例,自2000年以来的EV/Revenues平均维持在2~2.5倍,P/E在20~30倍左右,P/B在3~3.5倍左右,对于医院投资的实际操作具有参考意义(图5)。

图5:全球医院并购估值散点图

注:主要根据公开信息整理(未展示全部),已去除部分负值。

[1]不包括未披露信息(但包括PE/VC投资)的案例,能一定程度反映医院投资(数量)的趋势变化。